2020年はコロナウィルスが蔓延、自粛を強いられたことにより、

「現状のままで大丈夫なのか」と将来に漠然と不安を抱いた方も多いのではないでしょうか。

私自身もそんな将来への不安を払拭する意味でも楽天ポイントでの投資信託、2020年5月から積立てNISAと米国高配当ETF、2020年9月にグロース分野のETFの運用をスタートさせました。

投資初心者にとっては「どうしたら良いのかわからない」「元本割れなどの損をするのではないか」という不安にかられ、なかなか行動に移せなかったりしますよね。

この記事ではそんな投資初心者の私が投資をスタートさせるまでに調べたこと、実際にしてみたこと、現状の運用状況について解説していきます。

- 投資スタートする前にどうやって、どんな情報を集めたのか知りたい方

- アセットアロケーションをどうやって決めたのかを知りたい方

- 投資金額が少ない段階でアセットアロケーションはどうなっているのかを知りたい方

- 投資初心者が1年間投資をやってみた結果について知りたい方

投資スタート時の情報収集の方法は

まず私がスタートした際に悩んだことは「何に投資するか」です。

iDeCoを楽天証券で運用していたので、楽天証券で投資先を探しました。

情報収集の手段はYouTubeで「両学長」「高橋ダンさん」「ぽんちよさん」「バフェット太郎さん」「中田敦彦さん」の動画を参考にしました。

色んなインフルエンサーの方が発信している情報を加味するとだいたい2つの投資先に辿りつくのではないでしょうか。

- 米国株S&P500に連動したインデックスファンド

- 全世界株のインデックスファンド

15年以上長期で運用した場合、これら2つの指数に連動したインデックスファンドに投資すれば、どのタイミングで積立て投資を始めてもプラスで終えることができたという実績があること。

過去100年間でブラックマンデー、ITバブル崩壊、リーマンショック、コロナショックなど様々な暴落がありましたが、世界経済、アメリカ経済は現在まで右肩上がりで成長してきています。

また、2つの指数に連動したインデックスファンドでは管理費用(手数料)が安い投資信託が揃っています。

初心者の間はどちらかの指数に連動した投資信託に投資すれば良いのではないかということを学びました。

アセットアロケーションをどうやって決めたのか

次に見つけた情報が安定して資産を増やしていくには「アセットアロケーションのバランスを決める必要がある」ということです。

アセットアロケーションは「株式」「債券」「金・銀・プラチナ」「預金」「REIT」などの金融商品(投資先)をどれくらいの割合で持つかを決めることです。

私にとって最適なバランスの良い配分がどれぐらいが良いのかは検討もつきませんでした。

アセットアロケーションを決める際に参考したのがモーニングスター【投資スタイル診断】と全国銀行業界のあなたのリスク許容度診断テストの2つのサイトです。

これらの診断テストは無料で、個人情報も登録する必要もなく、最適なアセットアロケーション簡単に調べることができます。

投資始めようと考えていて、アセットアロケーションについて悩んでいる方はぜひ試してみてください。

私が診断テストを行った時は独身32歳、投資歴1年未満、保有資産が500万円以下の状況でした。

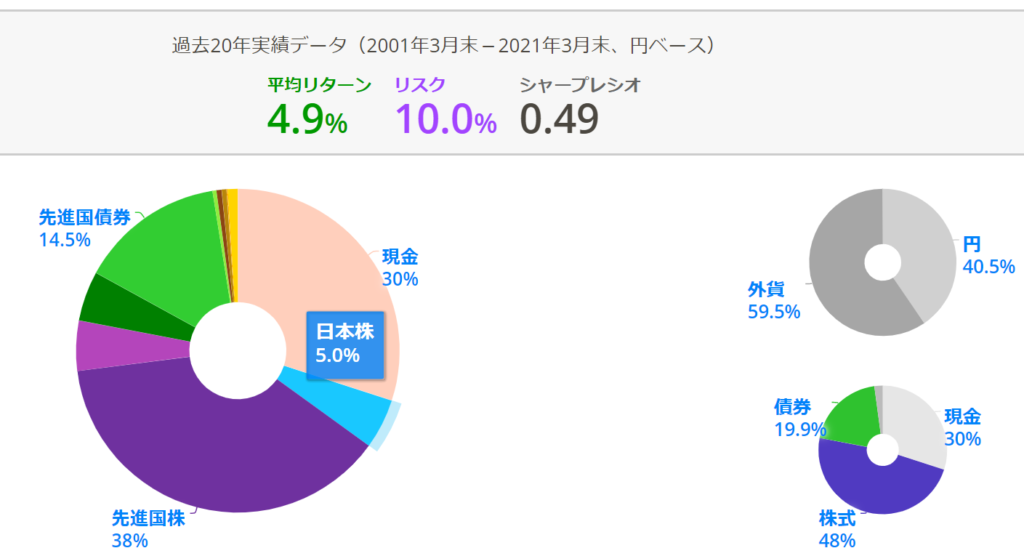

実際に診断してみた結果がこちらです。

モーニングスターの投資スタイル診断では国内債券や海外債券を取り入れた安定成長型でした。

全国銀行業界のリスク許容度診断テストでは収益性と流動性の資産を半分以上持つバランス運用タイプでした。

目標とするアセットアロケーションは

診断結果を受けて、私はリスクを取りすぎて大幅な株価の変動には耐えれないタイプの可能性が高いことがわかりました。

優柔不断な性格のため、タイミングを見計らっての投資手法や売り時を見極めて売買する短期投資は苦手なタイプです。

株式100%やグロース株投資などのように大きなリターンを狙うのではなく

積立てのインデックス投資、債券や高配当のETFにバランスよく長期的に投資していくのが私には向いている投資手法だと結論づけました。

そこでまず目標とするアセットアロケーションを「my INDEX 資産分配ツール」を用いて作成してみました。

投資に回せる運用資金がそもそも少ない為、先進国株、現金(日本円、ドル)、先進国債権の保有比率を多めに投資を行うことにしました。

それに加えて新興国株、金・銀・プラチナ、日本債権なども取り入れたアセットアロケーションで、値動きの幅をできる限り小さく、安定的に資産を増やせるようにしていきたいと考えています。

現時点で考えているアセットアロケーションなので、ライフステージの変化や資産運用の知識量の変化、市場環境の変化伴い運用の方針も変えていければと思います。

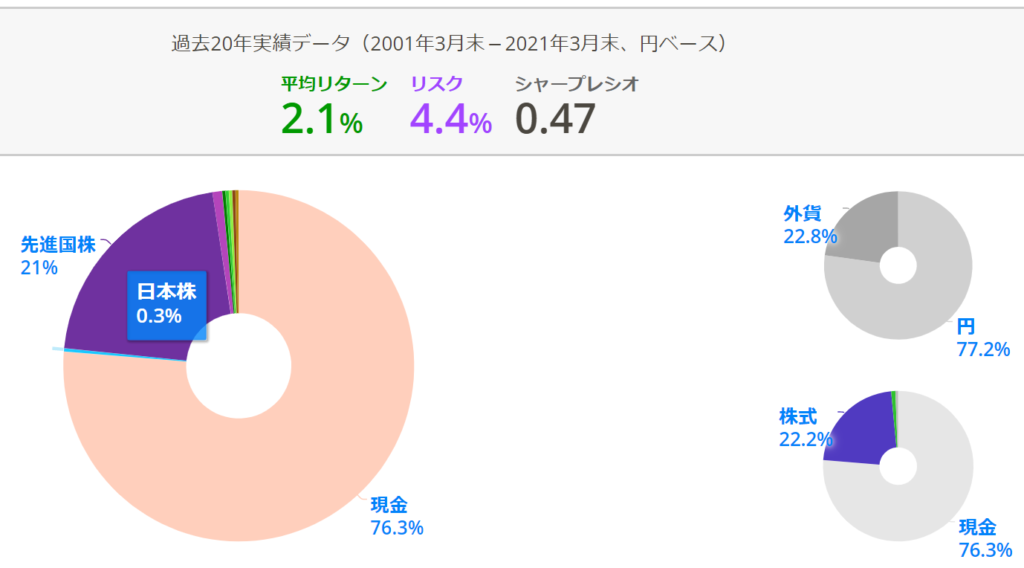

2020年12月末時点でのアセットアロケーションは

2020年12月末時点では2022年に結婚式を控えていることも有り、預金などの現金比率が高めのアセットアロケーションとなっています。

先進国株のポートフォリオはeMAXIS Slim 米国株式やバンガード米国高配当ETF (VYM)などを中心に投資しています。

そもそも投資に回せる資金が少ないことやまだ30代で長期運用ができることからリスクの高い株式の米国株をメインに運用をスタートさせています。

コロナショックの影響で各国政府の財政出動により、金余りの状態となり、株高の状況は続くだろうとの意見が多いです。

その為、2021年は積立てによるインデックス投資と戻りが遅いバリュー株を中心としたETF、債券ETFなどの購入を進めていき目標のポートフォリオに近づけていきたいと考えています。

2020年の資産運用結果は

投資を行っている投資信託、ETFをどこの国、どのアセットアロケーションに投資しているのかを分けてまとめてみました。

資産運用に興味が出てくると、周りの人には聞けないけど、どんな感じで運用しているのか気になりますよね。

本当に投資初心者が2020年に入って1年間運用した結果について公開しているので、参考にしてみてください。

【2020年1月1日~2020年12月31日 資産運用結果】

| ポートフォリオ | 資産金額 | 割合 | 利益額 |

| 海外REIT | ¥13,459 | 1.11% | ¥1,084 |

| 国内株式 | ¥13,459 | 1.11% | ¥1,084 |

| 楽天ポイント | ¥53,564 | 4.42% | ¥0 |

| 国内債券 | ¥13,459 | 1.11% | ¥1,084 |

| 新興国株式 | ¥50,039 | 4.13% | ¥6,633 |

| 新興国債権 | ¥13,459 | 1.11% | ¥1,084 |

| 先進国株式 | ¥8,687 | 0.72% | ¥961 |

| 先進国債権 | ¥13,459 | 1.11% | ¥1,084 |

| 国内REIT | ¥13,459 | 1.11% | ¥1,084 |

| 米国株式 | ¥1,018,058 | 84.06% | ¥122,904 |

| 合計 | ¥1,211,102 | ¥137,002 |

2020年度はコロナショック後に投資を始めたので、評価益の金額が137,002円、利益率11.3%と目標とするアセットロケーションの利回りよりも高いパフォーマンスを残すことはできました。

しかし現時点では、米国株に集中投資になってしまっています。

直近の10年間については米国株が高いパフォーマンスを残してきました。

先進国の中でも人口の増加が見込まれるアメリカは魅力的な投資先であることは間違いないと思います。

ただ私にとっては米国株ばかりではリスクの取りすぎだと考えているので、2021年についてはバランスよく資産を購入していきたいと考えています、

最後に

バランスの良いポートフォリオを作るには入金力が一番大切だと思うので、2021年は節約、副業を頑張っていきたいと思います。

投資初心者の間は自分が耐えられる以上のリスクを取っていることが多いと言われています。

私も2020年はコロナショックでの暴落直後に投資を始めたので、含み損は全く抱えてない状況です。

高いリターンを求めるあまりリスクを取りすぎないように、平均リターン約5.0%になるアセットアロケーション、ポートフォリオを目指して投資をしていくのが2021年のテーマとなります。

2021年3月末の運用状況はこちらの記事で解説しているので、良かったら見てみてください。

今後も運用成績や投資銘柄についても解説していければと思いますので、応援のほどお願います。

コメント